作者 | 黑米,白泽研究院

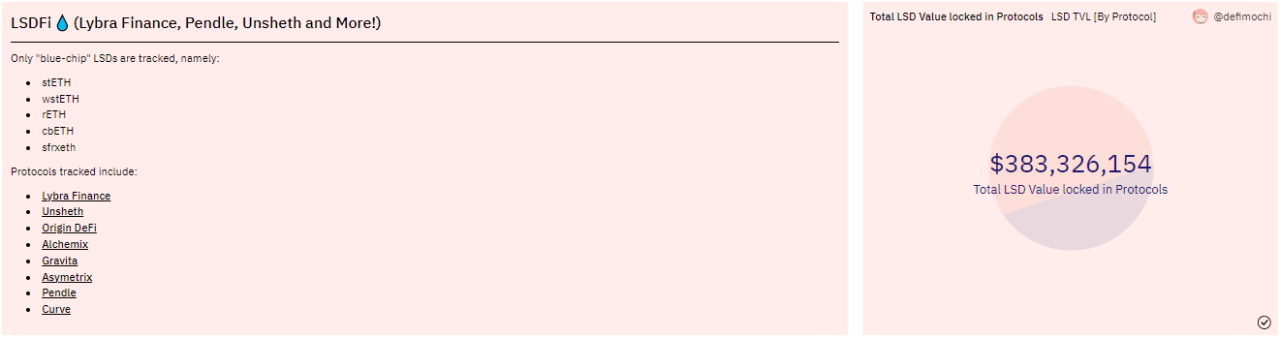

LSDFi 总锁仓价值(TVL)突破 3.8 亿美元,Pendle、Lybra 等项目的代币大幅上涨,LSD 和 LSDFi 的叙事再度走热。

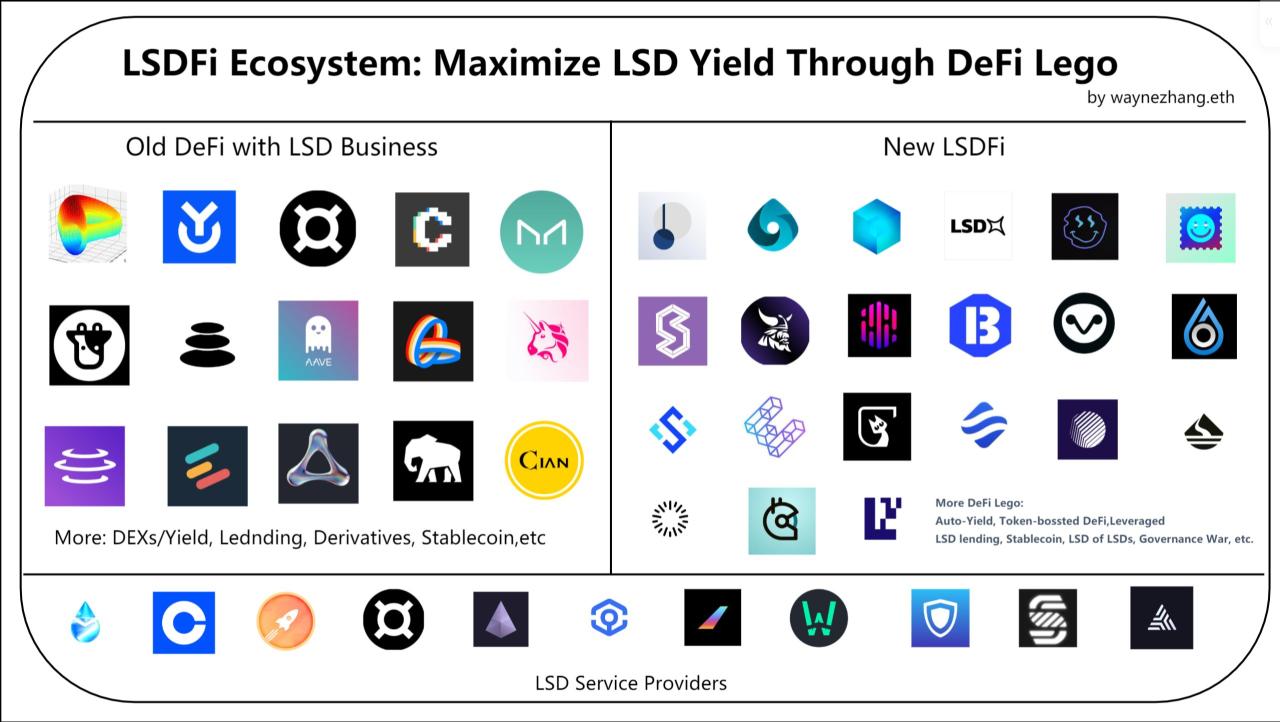

在以太坊 Shapella 升级之后,LSD(流动性质押衍生品)协议和 LST(流动性质押代币)概念席卷了 DeFi 世界,不仅可以作为 ETH 质押者随时退出质押状态的渠道,也可以为持有者提供了除了交易以外赚取收益、提高资金利用率的新方法,许多老新 DeFi 都在开始朝着 LSD 来发展相关业务。

对于质押量和流动性的“内卷”激发了更多创新策略的出现,不同的项目现在正在竞相为其 LSD 创建更广泛、可用性更强的功能,不仅包括 DEX 这类的 DeFi 传统组件,也有利用 LSD 独特属性的收益策略、稳定币、收益率投机。

这些构建在 LSD 协议上的新 DeFi 就是 LSDFi。

本文将梳理值得关注的 6 个 LSDFi 项目。

1. Lybra Finance:由 LSD 支持的稳定币

Lybra Finance 的卖点在于可以让持有者实时获得 7.2% APY 的自动生息稳定币 $eUSD。

“给你一个稳定币,只要坚持持有,它就会在你的钱包中成倍增加。”

想要铸造 $eUSD,你需要存入 ETH 或 stETH,该协议会将 stETH 产生的收益分配给 $eUSD 的持有者。换句话说,通过将 ETH 或 stETH 存入协议并铸造 $eUSD,你可以获得约 8.3% 的 APY。

由于 Lybra Finance 最近在 Twitter 上热度很高,使得 $LBR 的价格疯狂上涨,也吸引了越来越多的人通过铸造 $eUSD 获得奖励。

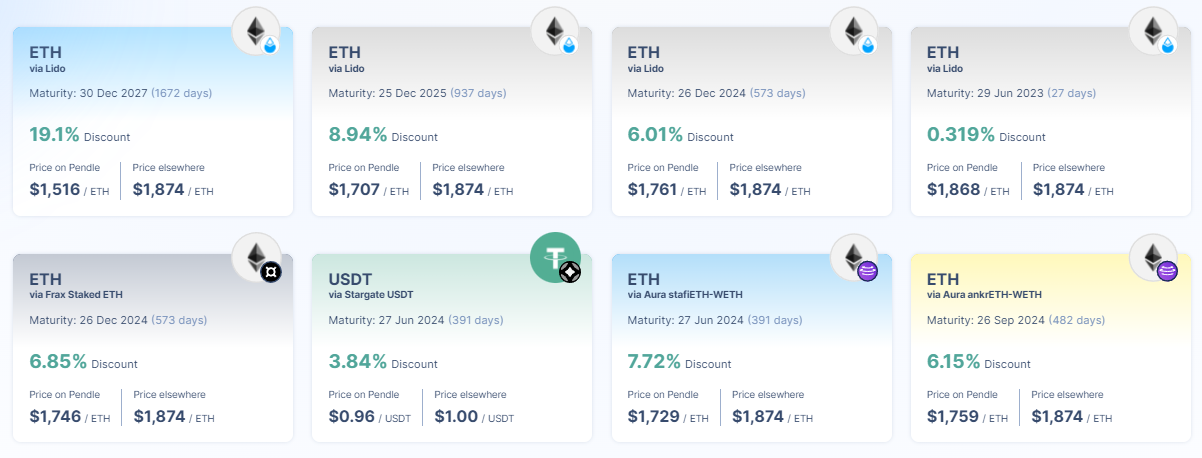

2. Pendle:利率互换市场

最近,Pendle 的 TVL 达到了历史新高,即将达到 1 亿美元。

Pendle 的理念是让用户有机会分别使用资产及其收益。

在 Pendle 中,收益资产分为两部分:Principal Tokens ( PT ) 和 Yield Tokens ( YT )。PT 代表收益资产的本金,YT 代表收益资产的收益部分。YT 和 PT 可以在 Pendle AMM 上交易。

例如,存入 1 stETH,将铸造 1 PT-stETH 和 1 YT-stETH,其中,1 PT-stETH 可以赎回 1 个 stETH,而 1 YT-stETH 可以让你获得存入 Lido 的 1 ETH(stETH)的所有收益。

如果你是追求稳定的低风险投资者,可以购买去掉了收益的 PT,赚取固定收益;如果你是利率交易者,并且认为某个资产可能会上涨,则可以购买 YT。

在上个月的 meme 季中,大量以太坊交易使得验证者的奖励更高,即更高的质押收益。如果你提前购买 YT,可以带来巨大收益。

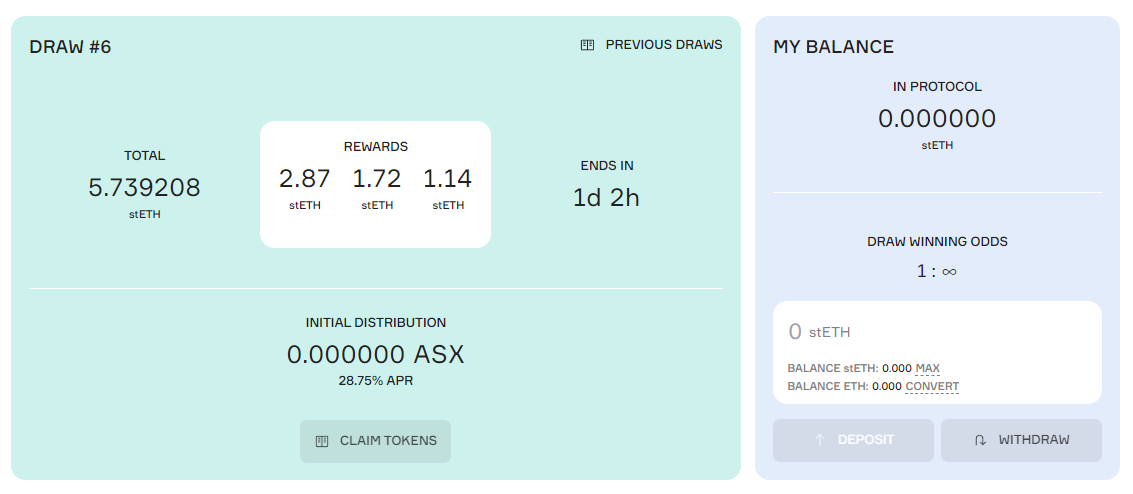

3. Asymetrix:LSD 收益彩票

Asymetrix 是一种去中心化的非托管协议,专为质押产生的非对称收益分配而设计,旨在使以太坊质押对于小型参与者来说更加令人兴奋和更具吸引力。(由于收益率较低,传统的 ETH 质押对于那些持有少量 ETH 的小型参与者来说没有那么大的回报)

假设 100 个用户每人存入 1 stETH,那么总共有 100 stETH。这些 stETH 在 24 小时产出 5 stETH 的质押奖励,那么这 5 stETH 将会被随机分配给一名参与者。

就像彩票一样,即使你只存入了很少的 stETH,也有机会获得高额奖励,或者没有奖励。

但无论结果如何,存款用户都可以获得相应的治理代币 ASX 作为奖励。

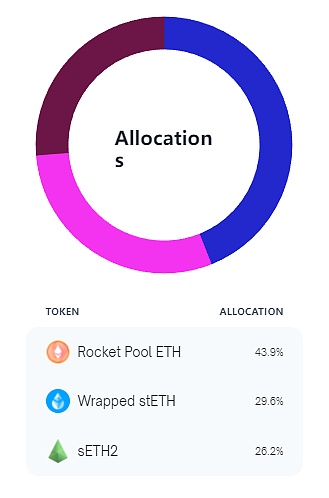

4. Index Coop:LSD 指数

Index Coop 是一个由 DAO 管理的协议,主要为用户提供结构化 DeFi 产品和策略代币。

在 LSD 协议和 LST 当前发展火热的情况下,Index Coop 为 ETH 持有者提供了两种指数代币以简化赚取收益的过程:多元化 ETH 质押指数 ($dsETH) 和复利 ETH 指数 ($icETH)。

dsETH:

随着越来越多的 LSD 协议出现,一些质押者很难就收益率进行选择。

由于这些 LSD 协议和 LST 基于以太坊主网,将 ETH 存入多个 LSD 协议或从二级市场购买多个 LST 以多元化投资,可能成本高昂。

Index Coop 将流行的 LST 捆绑成单个 ERC20 代币 dsETH 来解决这个痛点。

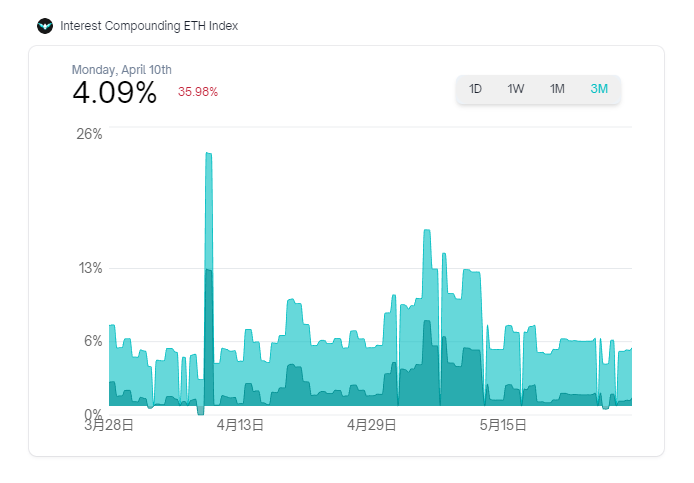

icETH:

一些 ETH 质押者热衷于复利增持 ETH。

icETH 使用基于 Set Protocol 的杠杆流动性质押策略为用户提供更高的 ETH 收益。用户存入 stETH,可以收到相同数量的 icETH。icETH 将 stETH 作为抵押品存入 Aave v2,并借出 ETH 以获取更多 stETH。

因此,与简单持有 stETH 相比,icETH 持有者不仅拥有 stETH 现货,收益率也是其两倍(可变,因为受抵押率和借贷成本的影响)。

5. 0xAcid:ETH 长期持有者的收益管理协议

0xAcid 是一个比较另类的收益管理协议,其目标是通过提供远高于普通 LST(4-5%)的收益率,优化 stETH、rETH、frxETH 等 LST 的回报,比较适合对 ETH 长期看涨的用户参与。

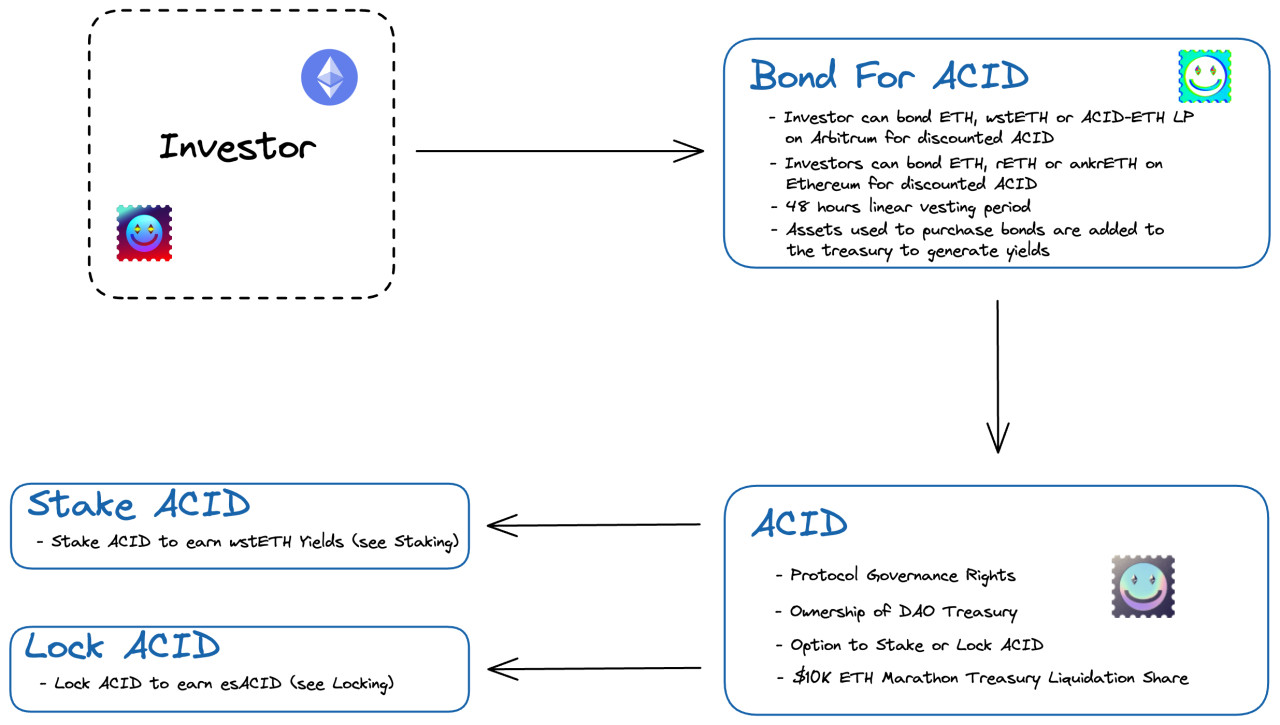

0xAcid 的原生代币为 ACID,供应量无上限,通过代币销售初始供应为 7370。

除了在 Paraswap 上直接购买以外,用户还可以通过购买“债券”,将 stETH、rETH、ankrETH 存入国库,获得 ACID。用户持有 ACID 等于间接持有国库中 LST 和多元收益,因为每当 ETH 价格达到 1 万美元时,协议都会将国库中的所有 LST 分配给 ACID 持有者。

如果用户质押 ACID ,则会 1:1 获得 sACID,这是质押凭证(未锁定),可随时换回 ACID。作为质押奖励,质押者不仅可以获得治理代币 esACID,还会获得债券销售的 5% 到 10% 销售额。

6. Gravita Finance:LSD 免息借贷

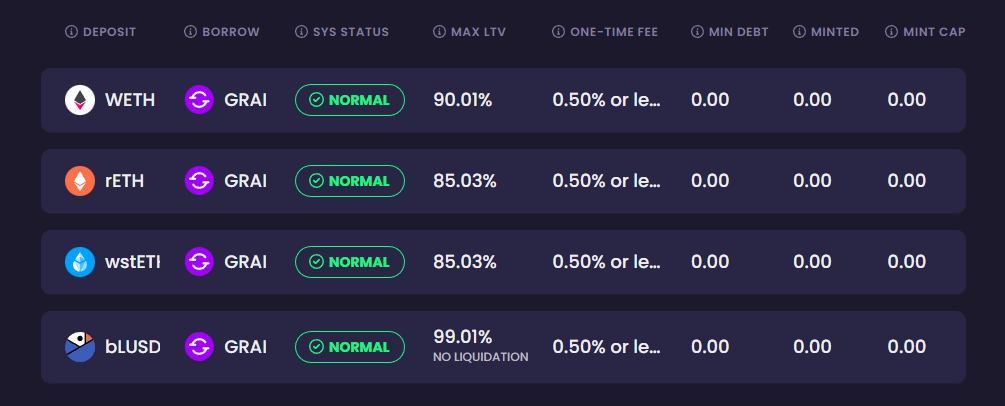

Gravita Finance 是一个以 LST 为抵押品的免息借贷协议,就像是 LSDFi 版本的 Liquity Protocol。

在 LSD 协议中质押 ETH 获得 rETH、wstETH 等 LST 后,存入 Gravita 中,可以获得稳定币 GRAI 作为回报。还可以再通过 Graivta 借出稳定币 GRAI,用于消费,或存入稳定池中以折扣价购买被清算的 LST 抵押品。

亮点:

a. 如果用户在六个月(约 182 天)内偿还贷款,利息将按比例退还,最低利息仅相当于一周的利息。

b. 为了降低 GRAI 的波动性,开发了类似于 Liquity 的赎回机制,允许 GRAI 持有人用价值 0.97 美元的抵押品赎回 1 个 GRAI,实际上产生了 3% 的赎回费用。

风险提示:

根据央行等部门发布的《关于进一步防范和处置虚拟货币交易炒作风险的通知》,本文内容仅用于信息分享,不对任何经营与投资行为进行推广与背书,请读者严格遵守所在地区法律法规,不参与任何非法金融行为

币圈最新消息

币圈最新消息