撰文:Momir, IOSG Ventures

市场机会

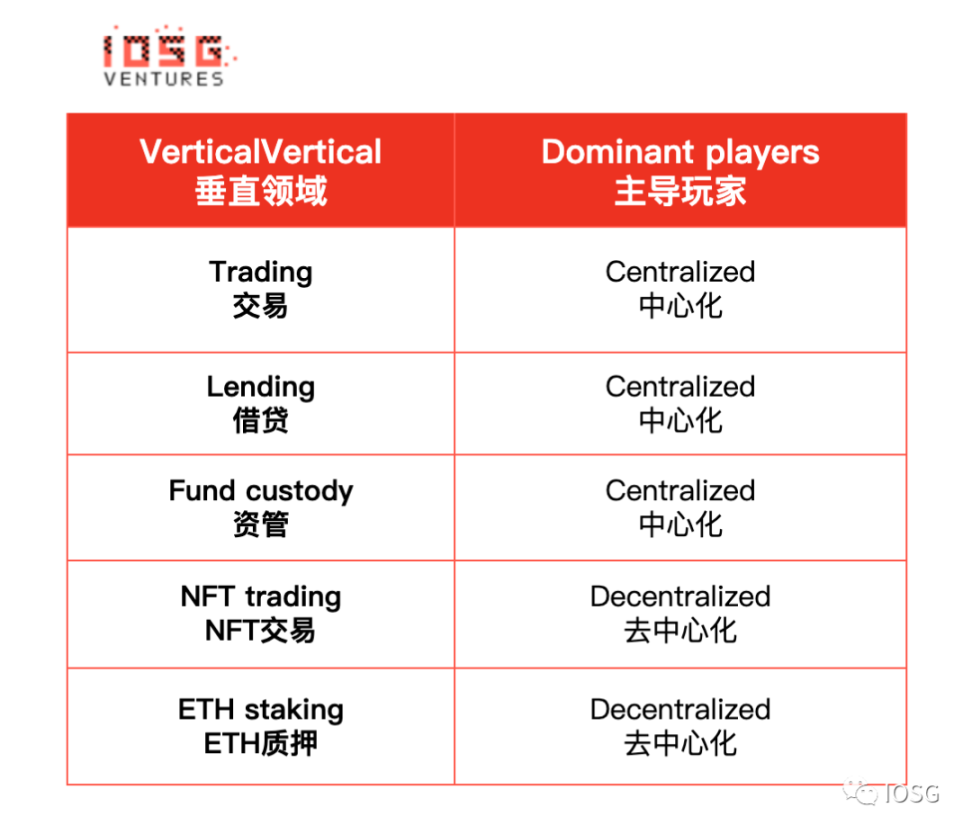

流动性质押是一个赢家通吃的市场吗?

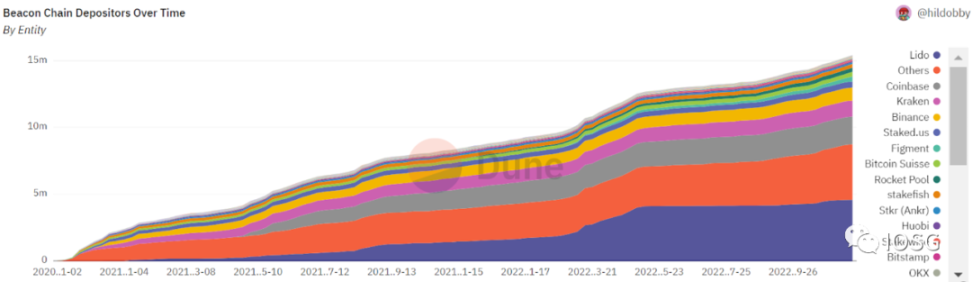

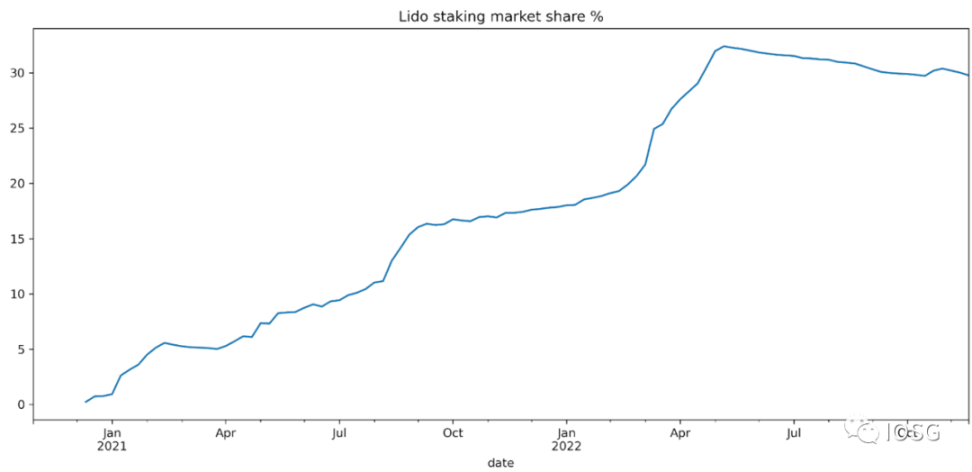

如果中心化交易所在 ETH 质押市场上占主导地位,那将违背以太坊建设去中心化网络的目标。如下图所示,Lido 是 ETH 质押领域的头部项目,占据了大约 30% 的市场份额。

尽管如此,社区中还是存在一部分声音限制 Lido 的市场份额。比如 Vitalik 就认为 staking 项目(包括中心化与去中心化的)应该对他们控制的 staking 数量进行自我限制,他建议 15% 作为他们的上限门槛。

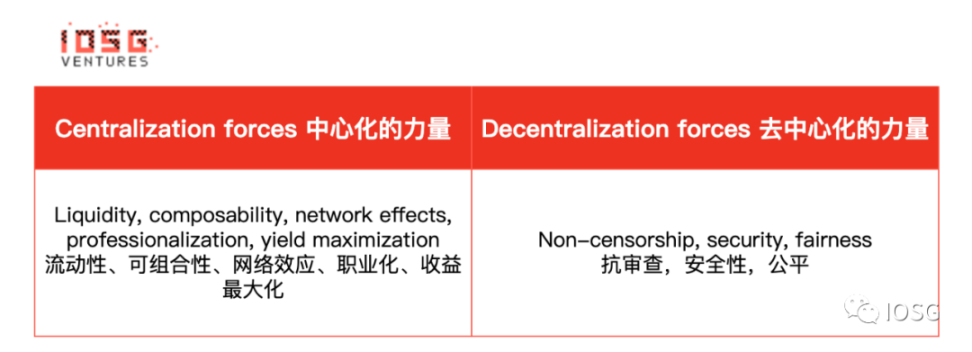

如果没有意识形态(去中心化)的顾虑,由于流动性、可组合性、网络效应、专业化和收益最大化,这可能是一个赢家通吃的市场类型。

Lido 能占领多少市场份额?

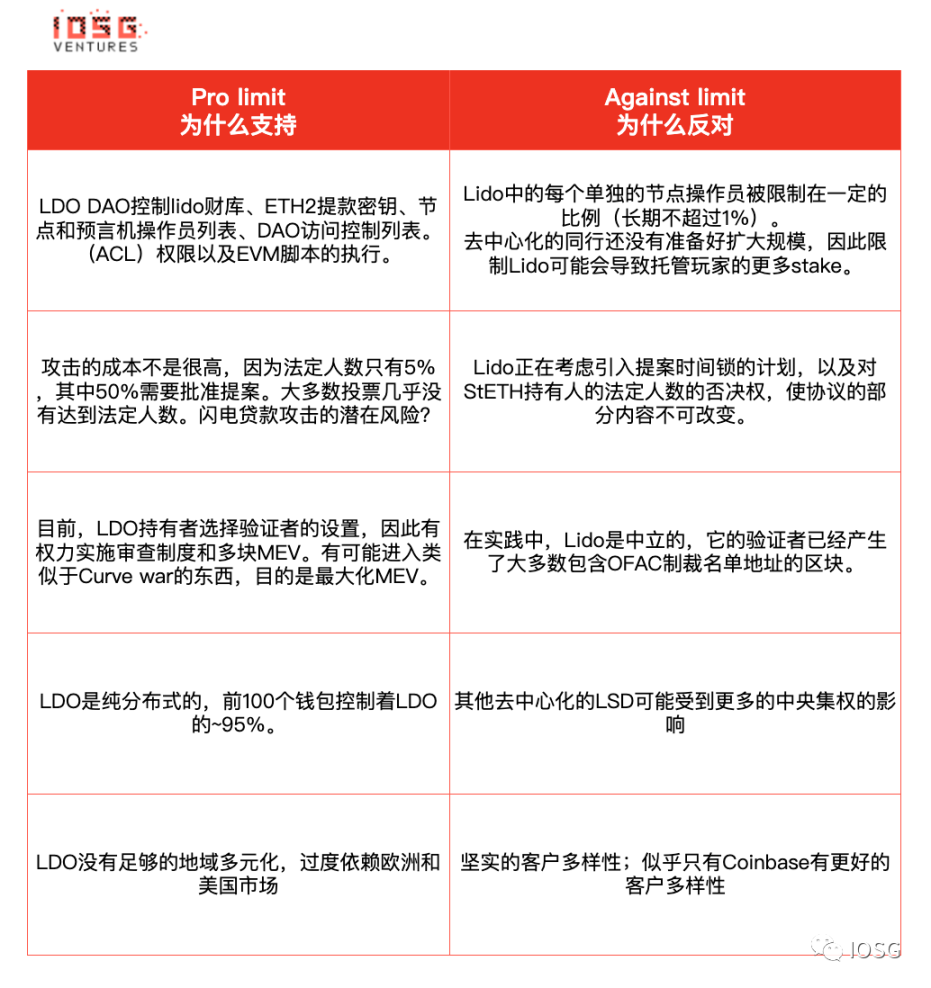

限制单个项目的市场份额的支持与反对的呼声主要论点总结如下:

总结:

Lido 不会施加任何自我限制措施。 IMO 认为 Lido 分叉是不可避免的,但这样的分叉能占领多少市场是很难预料的,这取决于很多因素。比如 LDO 的治理行动,时机,来自分叉的治理创新,等等。由于来自去中心化、中心化玩家的竞争,以及社区的压力,预计 Lido 在最好的情况下能占领 50% 的 staking 市场。最现实的情况是,Lido 维持现状占据大约 30% 的市场份额。许多 Lido 储户选择 Lido 的部分原因是为了挖矿奖励,也可能有不可忽视的一部分 ETH 被押在杠杆上,这两类用户可能会在提款功能启用后优先提款。与此同时,当取款功能被启用时,我们也期待着新的储户的流入。理由是在这种情况下,ETH LSD(流动性质押衍生品)的交易应该更接近锚定价值,对 LSD 的市场流动性的担忧也会减少,因为在 27 小时内用户可以转换回 ETH。

因此,取款功能将:

允许投机者(yield farmers,杠杆用户)将他们的存款取出来,但又能增加整体的市场信心,使 staking 更具吸引力。使占主导地位的 LSD 相对于其他解决方案将失去一些优势,由于质押的机会成本较低 。CEX 有可能提供允许即时提款的产品(无需等待 27 小时),从而在便利性上赢得用户。

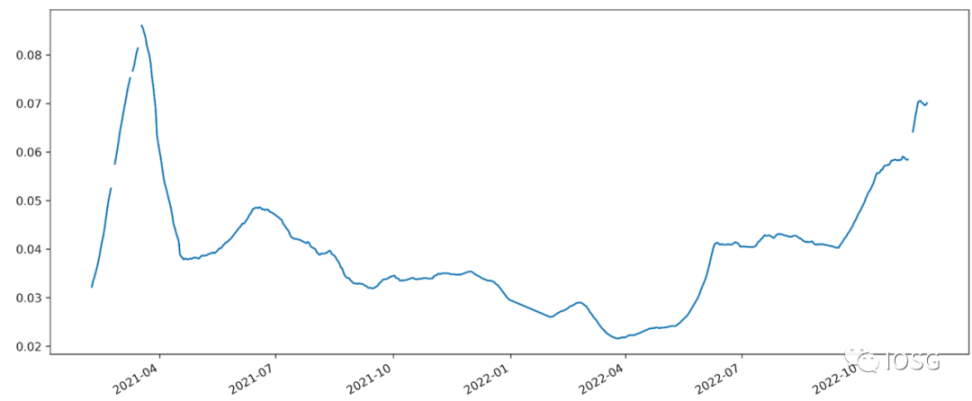

使用以下公式我们可以粗略地计算出市场隐含的预期。

*(1/aave_earn * stETH_discount)365

stETH 目前的定价表明,提款将在大约 460 天后才会启用。

飞速增长的市场

在一众 POS 链中,以太坊目前具有最低的质押率。这很可能是因为以下原因:

在协议层面无法直接质押,用户需要接受智能合约或托管解决方案带来附加风险质押的以太坊无法赎回以太坊是一种更主流的资产,拥有比其他任何 POS 代币都更去中心化的社区,但也更受投机者例如对冲基金的关注

随着时间的推移,随着新的智能合约经过实战检验,并且随着提款的确定性越来越高,我们可以预期会有更大份额的 ETH 被质押。然而,如果看到超过 50% 的 ETH 被质押,我会感到惊讶。

ETH 持有者的决策思路如下所示:我是否应该投资?如果是,我应该使用验证者节点池吗?如果是,我应该选择去中心化版本吗?如果是,我应该选择 Lido 吗?

LSD 中流动性的重要性

一些人指出,最具流动性的质押衍生品——stETH 与主要 DeFi 协议的整合所产生的网络效应可能会让 Lido 赢得所有的市场。

例如,如果您想获得流动性质押衍生品,您可能会选择:

具有最佳市场流动性,方便退出的最深的流动性使 LSD 成为许多 DeFi 协议中的抵押品,为其持有者提供更多用例更多用例将使此类代币更具流动性

如前所述,由于机会成本较高,流动性在目前无法提款的时刻更加重要。

但总的来说,用户对参与再质押有多大兴趣?或者更简单的问题,用户是否有兴趣在链上应用程序中使用 ETH?

我们经历了由 DeFi、NFT 和游戏项目驱动的主要牛市,这些项目分发了大量激励措施来吸引新用户。然而,尽管有所有这些用例和激励措施,只有一小部分 ETH 被用于智能合约。

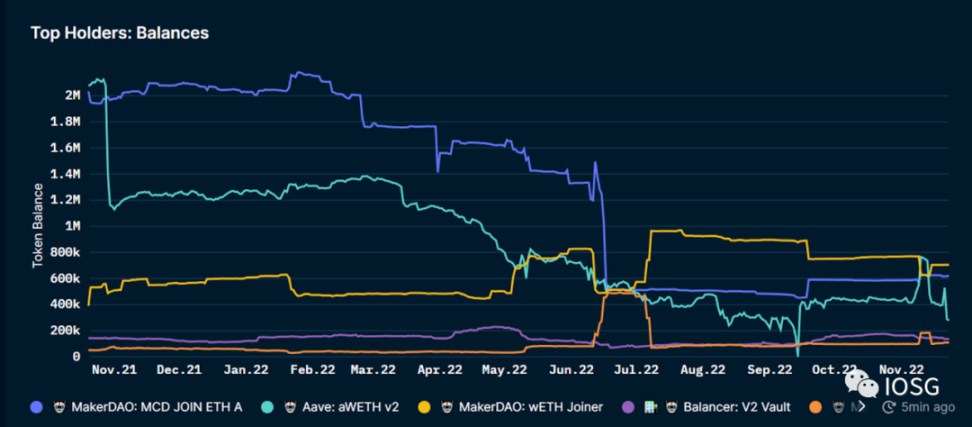

据 Nansen 称,2021 年 10 月,使用量约为 450 万 wETH(要参与链上经济,用户必须 Wrap 他们的 ETH),不到 ETH 总供应量的 4%。

另一件事,虽然不是那么令人担忧但这里有必要指出:并非所有 DeFi 协议都支持 rebase 代币,这就是为什么 Lido 本质上有两个标准:stETH 和 wrapped stETH(后者通常定价较高,因为它会产生奖励 可以在 unwrap 时解锁)。

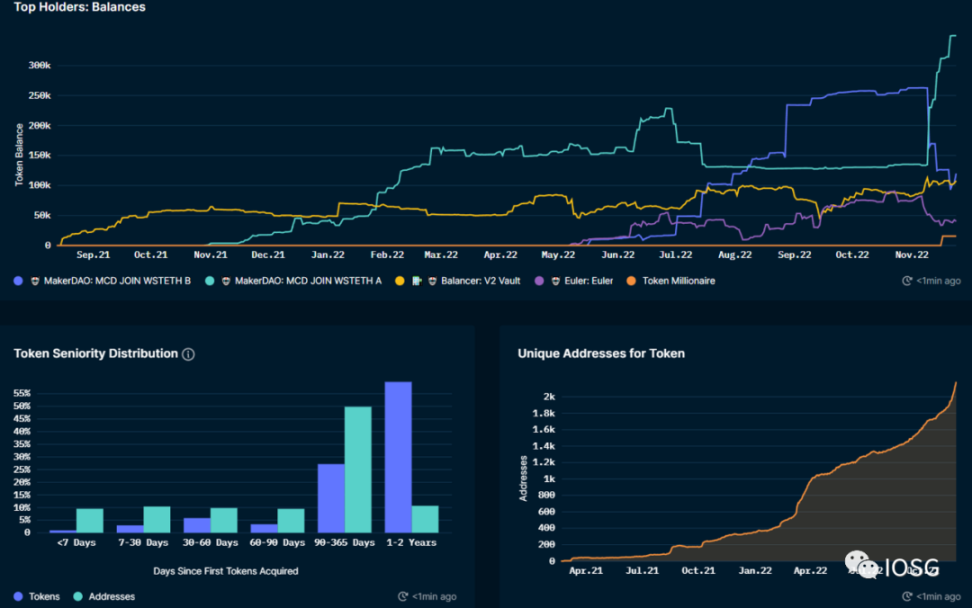

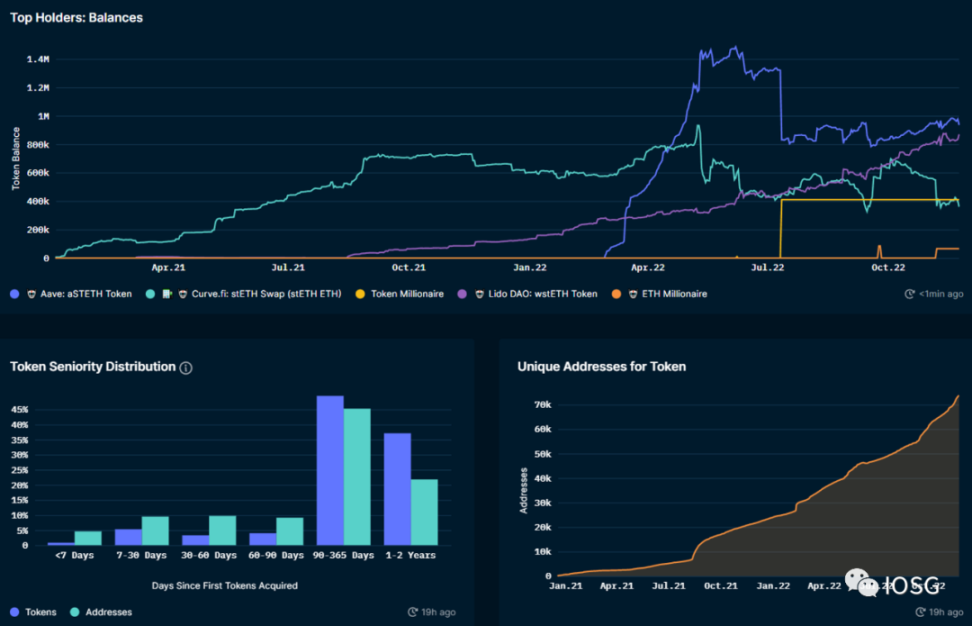

下图表明,一些最大的 DeFi 协议不支持 stETH 标准,这就是为什么我们可以看到 Wrap 的 stETH 被用于 MakerDAO、Balancer、Euler 等。尽管 Wrap 和 Unwrap 不是一个重大障碍,但它确实会影响用户体验。

另一方面,大多数 stETH 代币都在 AAVE 和 Curve.fi 上。

采用 stETH

LDO vs ETH

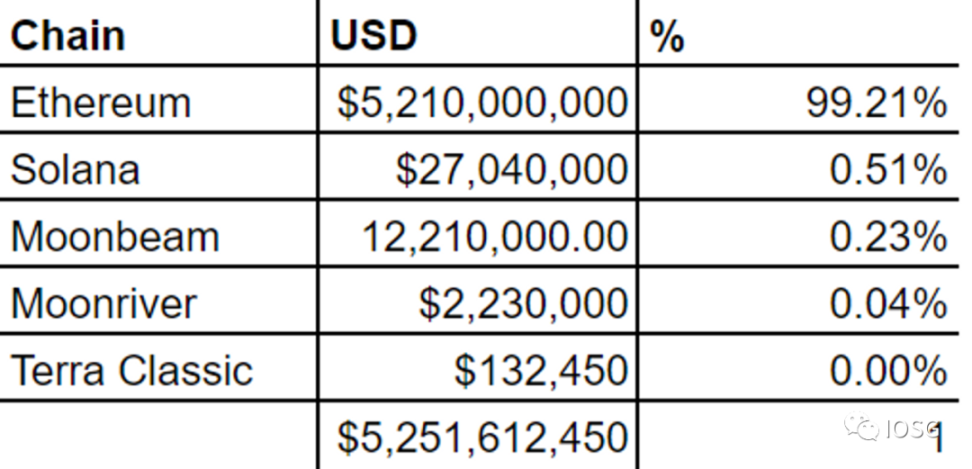

在很大程度上,LDO 价格受以太坊活动和 ETH 价格的影响以太坊是 Lido 的目标市场。超过 99% 的 Lido 锁仓在以太坊上 Lido 手续费来源于以太坊通货膨胀奖励和交易手续费(Priority Fees)Lido 收益等于在 Lido 上收集的总质押奖励的 5%(90% 分配给 stETH 提供者,5% 分配给节点运营商)以太坊每天分配 1700ETH 作为质押奖励(大约占 ETH 供应量的 0.5%),其中大约 30% 流向 Lido(根据他们的市场份额,假设其他条件相同)

Lido 手续费来源于以太坊通货膨胀奖励和交易手续费(Priority Fees)Lido 收益等于在 Lido 上收集的总质押奖励的 5%(90% 分配给 stETH 提供者,5% 分配给节点运营商)以太坊每天分配 1700ETH 作为质押奖励(大约占 ETH 供应量的 0.5%),其中大约 30% 流向 Lido(根据他们的市场份额,假设其他条件相同)

虽然 Lido 高度依赖以太坊基本面,但我们可以看到,即使由 ETH 支撑价值,Lido 也经历了显著的波动。这可能是由于市场重新定价了 Lido 在以太坊生态系统中的定位以及 LSD 垂直市场的估计市场规模。

以太坊通胀奖励

由于 ETH 通货膨胀通常占 Lido 收入的大部分,因此了解其动态也很重要。

使用来自 https://ultrasound.money/ 的数据点,我们估计 TVL 增加 1%,基础奖励 APY 减少了 0.41%。

Lido 30 天质押奖励 APY %

对标竞争对手

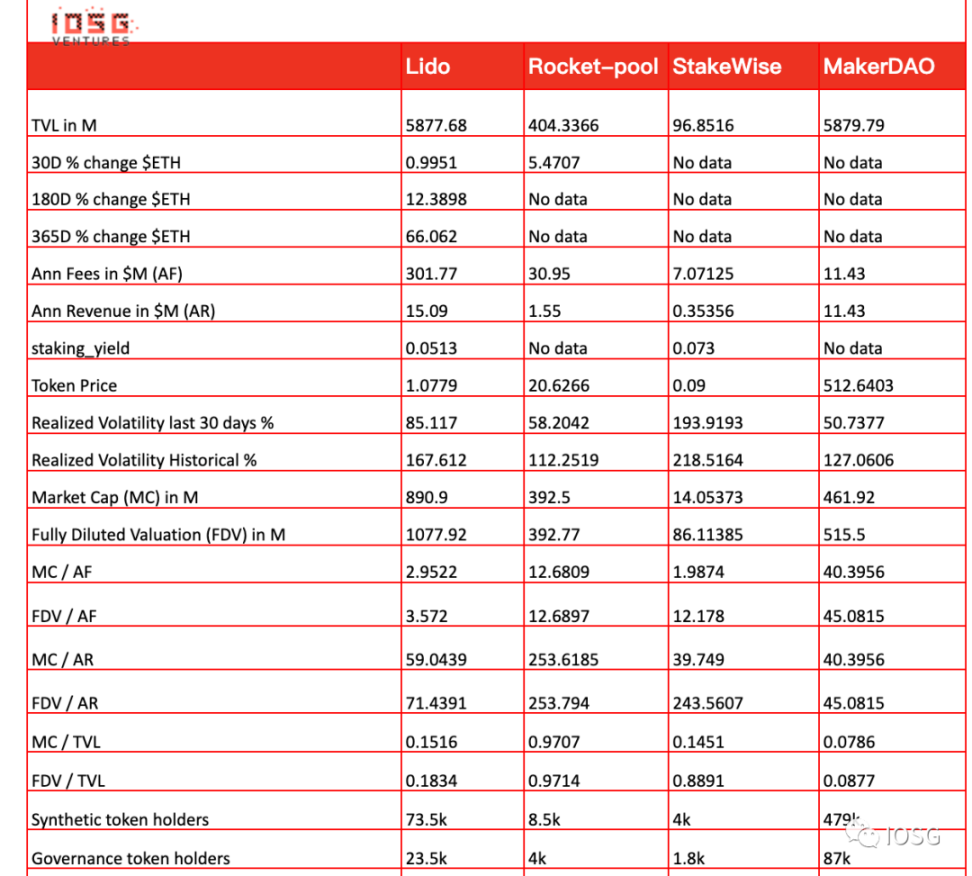

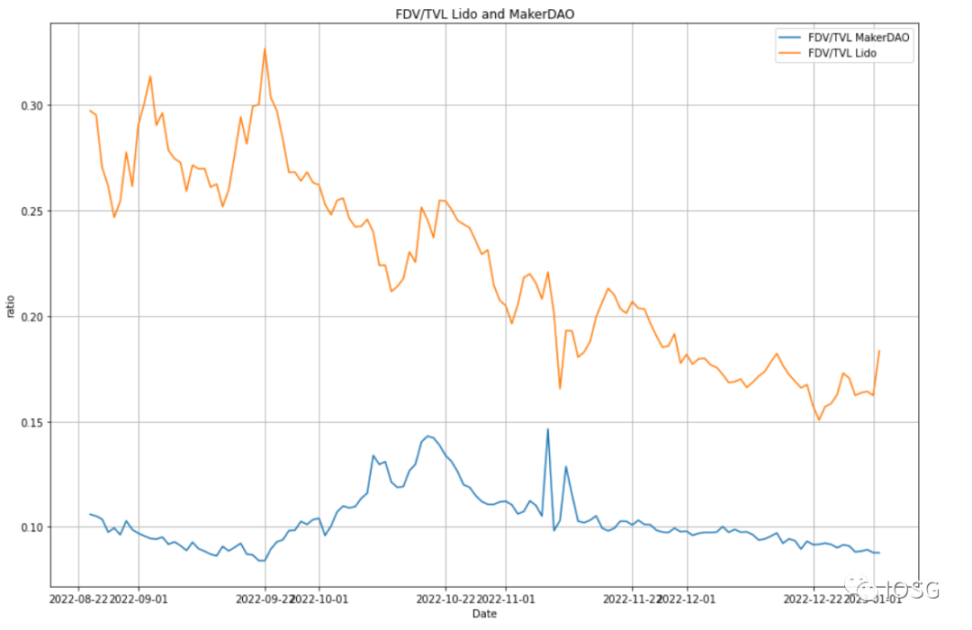

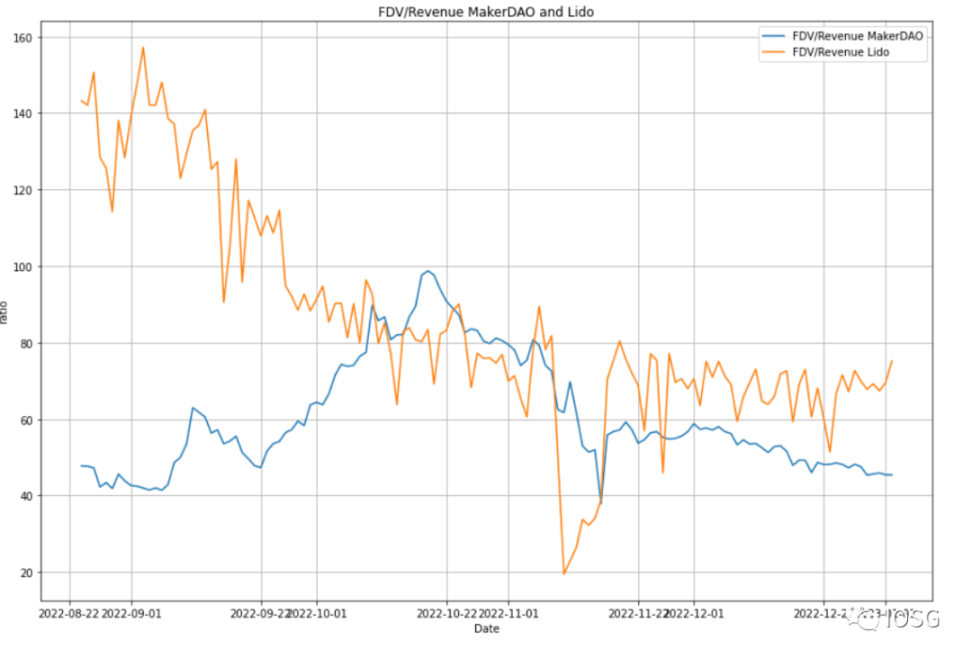

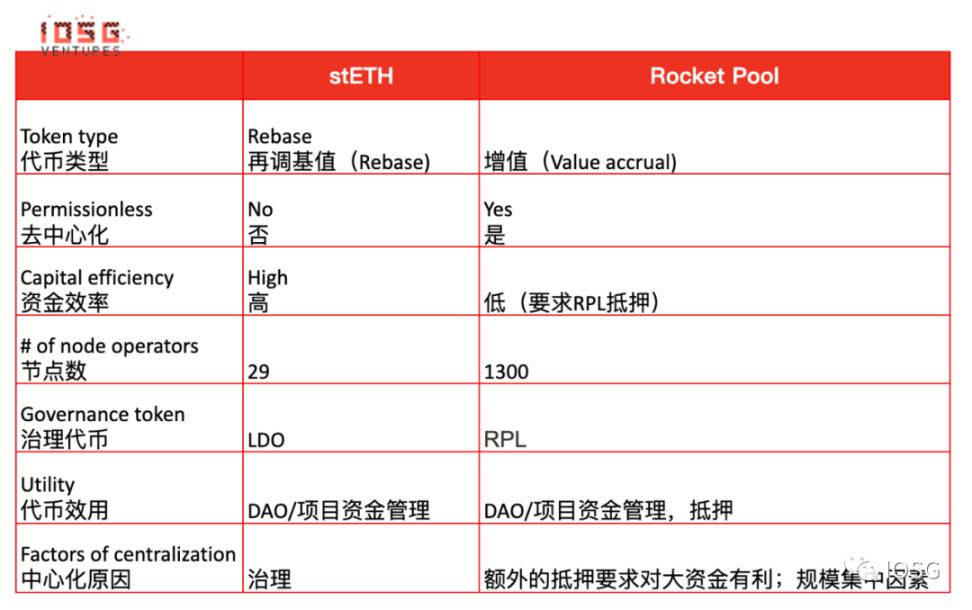

定量比较:为了有一个更成熟的竞争对手作为基准,我们还将 MakerDAO 添加到表中,因为本质上 LSD 与合成资产最相似,其中 stETH 是一种合成资产。如果有一天 Lido 决定支持铸造由质押的 ETH 支持的合成稳定币,我不会感到惊讶。

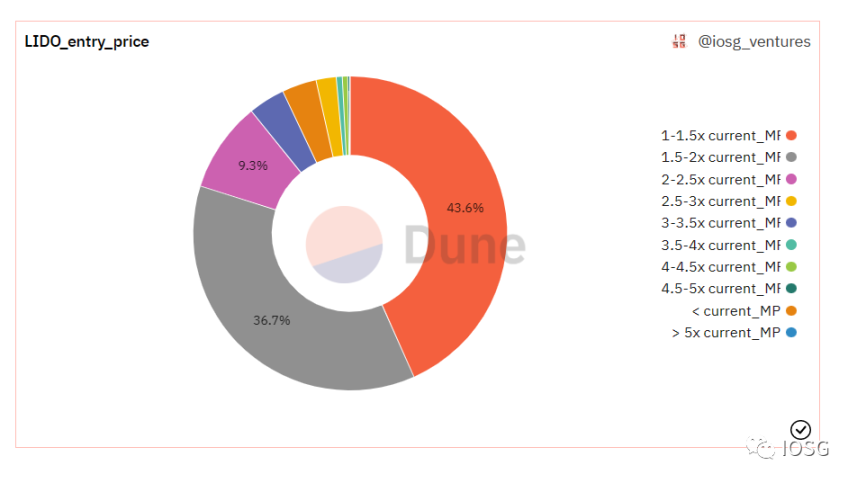

代币健康(行为金融 / 市场心理学)

注意:该数据缺乏对 LDO 代币在中心化交易所使用情况的洞悉

如何解读这些数据?

诚实的回答:不清楚。可能的直觉 – 处置效应,指投资者倾向于过早卖出盈利代币而长期持有亏损代币的现象

定向比较

总结

我们估计质押的 ETH 至多会占到 ETH 总量的 50%由于来自社区的挑战和竞争对手的出现,我们合理地估计 Lido 流动性质押的市场份额会在 35% 左右在 Lido 开放流动提款后,我们估计杠杆交易者和挖矿参与者将会提出 ETH,虽然提款大体上应该会创造一个提升质押兴趣的环境。顺利提款也会降低 LSD 的价值主张开放提款可能会发生在距现在一年后的时间

Lido 优势

ETH 流动性质押头号项目,先手优势和坚实的护城河相较于竞争对手项目,Lido 具有安全性,流动性,可组合性,网络效应,专业化 / 效率优势。Lido 大概率能维持最主要去中心化流动性质押平台的地位历来无审查的记录公开透明的路线图,按照路线图实施、开发的记录

Lido 缺点

若 Lido 不引入某些限制,治理攻击的成本不会很高存在验证者通过参与 LDO 代币战争以操纵奖励分享机制的风险LDO 代币不够去中心化漫长的熊市将导致低质押收益率和少部分质押的 ETH流动性的意义可能被高估:许多 ETH 持有者根本对再抵押和使用链上资产不感兴趣;一旦启用提款,LSD 将失去一些价值主张Lido 分叉是不可避免的,目前还不确定它的威胁有多大Lido 目标市场规模在很大程度上由 ETH 市值决定。Lido 是间接押注 ETH,然而,在风险调整的基础上,ETH 可能是比 Lido 更好的投资选择

币圈最新消息

币圈最新消息